Here is an essay on ‘Financial Management Topics’ for class 11 and 12. Find paragraphs, long and short essays on ‘Financial Management Topics’ especially written for school and college students in Hindi language.

Essay on Financial Management Topics

Essay Contents:

- वित्तीय प्रबन्ध का संगठन (Organisation of Financial Management)

- वित्तीय प्रबन्धक के उत्तरदायित्व एवं कार्य (Functions and Responsibilities of Financial Manager)

- कोषाध्यक्ष के कार्य (Functions of Treasurer)

- नियन्त्रक के कार्य (Functions of Controller)

- वित्तीय प्रबन्ध के कार्य (Functions of Financial Management)

Essay #

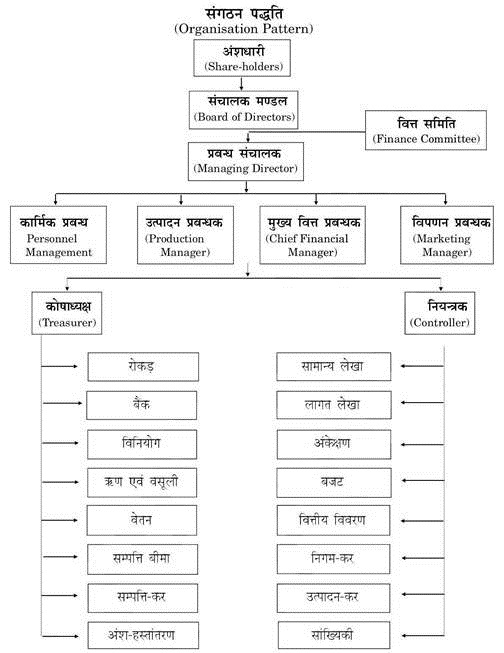

1. वित्तीय प्रबन्ध का संगठन (Organisation of Financial Management):

वित्त के संगठन का आशय इस विभाग द्वारा सम्पन्न किये जाने वाले विभिन्न कार्यों के वर्गीकरण एवं विभाजन से है वित्त विभाग के संगठन के स्वरूप की दृष्टि से विभिन्न कम्पनियों में असमानताएँ दिखाई देती है तथा प्रत्येक कम्पनी अपने आकार कार्यक्षेत्र एवं व्यवसाय की प्रकृति को ध्यान में रखकर अपने वित्त विभाग का संगठन करती है ।

वैधानिक एवं सैद्धान्तिक दृष्टि से कंपनी के प्रबन्ध का मूल आधिकार अंशधारियों में निहिन होता है किन्तु उनकी संख्या एवं उनके बिखराव को देखते हुए यह कार्य उनके द्वारा निर्वाचन संचालको के मण्डल को सौंप दिया जाता है जो अंशधारियों के प्रति उत्तरदायी होता है ।

वस्तुत संचालक मण्डल ही सर्वोच्च स्तर पर प्रबन्ध का कार्य सम्पन्न करता है । प्राय: संचालक-मण्डल को प्रबन्ध के कार्य में सहायता देने के लिए प्रबन्ध संचालक (Managing Director) अथवा अध्यक्ष (Chairman or President) या अध्यक्ष व प्रबन्ध संचालक (Chairman cum Managing Director) की नियुक्ति की जाती है जो संचालक मण्डल से नीति सम्बन्धी निर्देश प्राप्त करता है और उसके प्रति उत्तरदायी होता हैं ।

अध्यक्ष अथवा प्रबन्ध संचालक के अधीन उत्पादन, वित्त एवं विक्रय विभागों के लिए उपाध्यक्षों (Vice-President) अथवा प्रबन्धकों की नियुक्ति अनेक निगमों में की जाती है । उपाध्यक्ष या प्रबन्धक आपने क्षेत्र का विशेषज्ञ होना है तथा उसके अन्तर्गत विभाग अनेक उप-विभागों में विभक्त होता है ।

विशाल निगमों में वित्त-उपाध्यक्ष (Vice-President for Finance) अथवा वित्त प्रबन्धक (Finance Manager) के लिए अधिक विभागों एवं अधिकारियों से प्रत्यक्ष सम्पर्क रखना सम्भव नहीं होता है ।

अत: विशाल निगमों में वित्त (Finance) और वित्तीय नियन्त्रण (Financial Control) को पृथक् करके वित्त उप-विभाग के लिए ‘कोषाध्यक्ष’ (Treasurer) और वित्त-नियन्त्रण उप-विभाग के लिए ‘नियन्त्रक’ (Controller) की नियुक्ति की जाती है और इनमें से प्रत्येक के अधीन अनेक उप-विभाग स्थापित किये जाते है ।

अनेक बड़े निगमों में संचालक मण्डल और प्रबंध संचालक के मध्य एक वित्त समिति नियुक्त की जाती है जिसमें कुछ संचालको के प्रतिनिधि एवं विभिन्न विभागों के उपाध्यक्ष अथवा प्रबन्धक सदस्या के रूप में नियुक्त होते है तथा इसकी अध्यक्षता प्राय: प्रबन्ध संचालक अथवा अध्यक्ष करने है । वित्त समिति (Finance Committee) का कार्य वित्तीय आयोजन एवं नियन्त्रण के विषय में संचालक मण्डल को उचित परामर्श देना होता है ।

वित्तीय प्रबन्ध के अधीन कोषाध्यक्ष एवं नियन्त्रक दो महत्वपूर्ण अधिकारी होने है । वित्ती की प्राप्ति, उसका उपयोग एवं निवेश मुख्यत कोषाध्यक्ष के अधीन होना है जबकि सामान्य लेखा, लागत लेखा, आकेक्षण, बजट तथा वित्तीय विवरणों को तैयार करने आदि का कार्य नियन्त्रक के अधिकार-क्षेत्र में होना है ।

भारत में अनेक छोटी कम्पनियों में वित्तीय प्रबन्ध का कार्य प्राय मुख्य लेखाकार (Chief Accountant) को ही सोप दिया जाता है जो सचिव के दायित्वों के साथ-साथ, कोषाध्यक्ष एवं नियन्त्रक के कार्यों का भी अधीक्षण करता है ।

इस विषय में कोई सर्वमान्य चलन अथवा व्यवहार नहीं है और विभिन्न कम्पनियों में वित्त का संगठन भिन्न-भिन्न प्रकार से किया जाता है । संगठन का स्वरूप कैसा भी हो, मुख्य बात यह है कि वित्त एवं वित्तीय नियन्त्रण से सम्बद्ध विभिन्न विभागों और उप-विभागों का वर्गीकरण इस प्रकार से किया जाना चाहिए कि कुशल व्यक्तियों की देखरेख में ये कार्य सुचारु रूप में संचालित होते रहे तथा प्रबन्ध संचालक को वित्तीय सूचना एवं विवरणा का नियमित प्रेषण होता रहे जिससे वह कम्पनी की वित्तीय निष्पत्ति (Financial Performance) का सही चित्र संचालक मण्डल के समक्ष प्रस्तुत कर सके और प्रबन्ध के सर्वोच्च स्तर उचित वित्तीय नीतियों के निर्धारण में सहयोग दे सके ।

Essay #

2. वित्तीय प्रबन्धक के उत्तरदायित्व एवं कार्य (Functions and Responsibilities of Financial Manager):

वित्तीय प्रबन्धक को कुछ विशेष मामलों में मुख्य वित्तीय प्रबन्धक भी कहा जाता है । मुख्य वित्तीय प्रबन्धक अथवा मुख्य वित्तीय नियन्त्रक के उत्तरदायित्वों का सम्बन्ध व्यावसायिक उपक्रम की वित्तीय नीतियों के परिपालन एवं उद्देश्यों की उपलब्धि से होता है । वित्तीय आयोजन, पूर्वानुमान, समन्वय एवं नियन्त्रण के साथ-साथ वित्तीय प्रशासन का समस्त दायित्व इसी के कन्धों होता है ।

उसके कार्यों एवं उत्तरदायित्वों का वर्गीकरण निम्न प्रकार से किया जा सकता है:

(a) वित्तीय नियोजन एवं कोषों की व्यवस्था (Financial Planning and Procurement of Funds):

इसमें वित्तीय योजना का निर्माण पूँजी-ढाँचे का निर्धारण तथा कार्य-संचालन अथवा विकास विस्तार के सन्दर्भ में समय-समय आवश्यक परिवर्तनों के विषय में उचित परामर्श देना विभिन्न स्रोतों से पूँजी साधना को उपलब्ध करना, विभिन्न विभागों एवं कार्यों के लिए पूँजी का व्यवस्थापन अतिरिक्त पूँजी का समुचित विनियोजन एवं कोषा का कुशल प्रबन्ध आदि सम्मिलित हाता है । उसका सर्वोपरि दायित्व व्यवसाय संचालक की प्रक्रिया में समय-समय पर्याप्त कोषों (Funds) की निरन्तर आश्वास्तता प्रदान करना है ।

(b) समन्वय एवं नियन्त्रण (Co-Ordination and Control):

वित्तीय लेखो का निष्पादन, बजटिंग (Budgeting), वित्तीय प्रतिवेदनों का निर्माण (Financial Reporting), लागत नियन्त्रण (Cost Control), लाभदायकता के सन्दर्भ में मूल्य-निर्धारण नीति में सहयोग, ह्रास एवं लाभांश नीतियों में योगदान आदि ।

(c) व्यावसायिक पूर्वानुमान (Business Forecasting):

सम्पूर्ण अर्थव्यवस्था के सन्दर्भ में उद्योग पर होने वाले सम्भावित प्रभावों का पूर्वानुमान अन्तर्राष्ट्रीय एवं राष्ट्रीय राजनीतिक, सामाजिक एवं आर्थिक प्रवृत्तियों के प्रभाव का सही मूल्याकन तथा कम्पनी पर होने वाली सम्भावित प्रतिक्रिया का पूर्वानुमान, लाभ का नियोजन (Profit Planning) तथा विनियोजित पूँजी पर प्रत्याय (Return on Investment) का पूर्वानुमान आदि ।

(d) स्थायी एवं चल सम्पत्तियों का प्रबन्ध (Management of Fixed and Current Assets):

भूमि, भवन, मशीनों आदि की खरोद एवं उनका प्रबन्ध, माल के स्टॉक का प्रबन्ध (Inventory Management), नकद-धनराशि, बैकों में जमाराशि एवं प्राप्य-विपत्रों का प्रबन्ध ।

(e) विविध कार्य (Miscellaneous Functions):

उधार क्रय-विक्रय नीति के निर्धारण एवं उधार की वसूली (Credit Collection) में तालमेल सम्पत्ति का बीमा आवश्यक आँकडों का सकलन एवं उनका निर्वचन, देय करो की व्यवस्था तथा अन्य वित्तीय कार्यों की निष्पत्ति ।

Essay #

3. कोषाध्यक्ष के कार्य (Functions of Treasurer):

कोषाध्यक्ष कम्पनी के कोषों का प्रमुख धरोहरकर्ता (Custodian) होता है । इसके कार्यक्षेत्र के अन्तर्गत निन्नलिखित दायित्वों को सामान्यत: सम्मिलित किया जाता है आवश्यक कोषों की उपलब्धि की व्यवस्था प्राप्त कोषा की सुरक्षित व्यवस्था, रोकड एवं बेक सम्बन्धी लेखे एवं विवरण कोषों के प्रवाह पर निगरानी अतिरिक्त कोषों का लाभदायक विनियोग कोषों के निर्गम (Outflow) के अनुरूप कोषों के आगम (Inflow) की मात्रा एवं समय का समायोजन, ऋणों का प्रबन्ध, कामनी की प्रतिभूतियों का लेखा एवं विवरण, उधार एवं वसूली की देख-रेख, सम्पति-करो की व्यवस्था एवं अदायगी सम्पत्तियों के बीमे की व्यवस्था, रोकड़ विभाग एवं वेतन पंजिकाओं (Pay-Rolls) का अधीक्षण आदि ।

उपर्युक्त कार्यों एवं दायित्वों के विश्लेषण से यह बात स्पष्ट हो जाती है कि कम्पनी की प्रबन्ध-व्यवस्था में कोषाध्यक्ष एक अत्यन्त महत्वपूर्ण आधारभूत तथा अपरिहार्य व्यक्ति होना है जिसे न केवल द्रव्य एवं पूँजी बाजार का विशेषज्ञ होना चाहिए बल्कि रोकड-प्रबन्ध, कोषा के विनियोग, सम्पत्ति-करो, सम्पत्ति बीमा आदि के व्यावहारिक सिद्धान्तों का भी समुचिन ज्ञान होना चाहिए । बैंकों, वित्तीय संस्थाओं, स्टॉक एक्सचेजो आदि के नियमों एवं उपनियमो का भी पर्याप्त ज्ञान होना उसके लिए बहुत आवश्यक है ।

Essay #

4. नियन्त्रक के कार्य (Functions of Controller):

यदि कोषाध्यक्ष कम्पनी के कघेश का धरोहरकर्ता (Custodian) होता है तो नियन्त्रक उन कोषा के उचित उपयोग का प्रहरी (Watch Dog) होता है जिसका मूल कार्य इस बात की देख-रेख करना होना है कि कम्पनी द्वारा व्यय किया जाने वाला प्रत्येक रुपया उचित रीति से एवं नियमानुसार व्यय किया जाता है अथवा नहीं वह यह भी देखना है कि भुगतान किये जाने वाले प्रत्येक रुपये का समान मूल्य कम्पनी को प्राप्त हो रहा है अथवा नहीं ।

कोषों की सुरक्षा एवं धरोहर जितनी आवश्यक है, कोषों के उपयोग पर नियन्त्रण उससे भी अधिक आवश्यक है अन्यथा कोषों की सुरक्षा एवं धरोहर का मूल उद्देश्य ही निष्फल हो जायेगा । यही कारण है कि बडे निगमों में दोनों दायित्व एक ही व्यक्ति में निहित नहीं होने है तथा इनका पृथक्करण आवश्यक हो जाता है ।

आधुनिक कम्प्यूटर की आँकड़ों के संग्रहण एवं विश्लेषण की असीम क्षमना ने कम्पनी के वित्तीय नियन्त्रक (Financial Controller) को निश्चयीकरण की प्रक्रिया में निर्णायक स्थिति (Key-Posotion) प्रदान कर दी है ।

अब अधिकाधिक कम्पनियों में नियन्त्रक का कार्यालय निश्चित रूप से व्यवसाय का सूचना-केन्द्र (Information Centre) बन गया है । ”नियन्त्रक के बढ़े हुए महत्व को देखने हुए यह कहना अतिश्योक्तिपूर्ण नहीं होगा की कुछ कंपनिया के प्रबन्ध-दल में केवल नियन्त्रक ही ऐसा व्यक्ति होता है जो व्यवसाय के बारे में अध्यक्ष (President) अथवा प्रबन्ध संचालक (Managing Director) से भी अधिक ज्ञान रखता है ।”

संक्षेप में, नियन्त्रक के निम्नलिखित कार्य एवं दायित्व होते है:

लेखा पद्धति का निर्धारण एवं संचालन, लागत नियन्त्रण की व्यवस्था अकेक्षण की व्यवस्था, वित्तीय विवरणों (जैसे लाभ-हानि लेखा एवं तुलन पत्र) का निर्माण आवश्यकतानुसार वित्तीय प्रतिवेदना (Reports) को तैयार करके उन्हे प्रबन्धको के समक्ष प्रस्तुन करना, महत्वपूर्ण साख्यिकीय नथ्यो एवं आंकडो का संकलन कार्य निष्पत्ती का वित्तीय विश्लेषण, बजट निर्माण, पूर्वानुमानो के आधार पर भावी नियोजन की रूपरेखा तैयार करना, कर-सम्बन्धी दायित्वो (संपत्ति करो के अतिरिक्त) का विवरण तैयार करना आदि ।

उपयुक्त वर्णन से यह स्पष्ट है कि नियन्त्रक, व्यवसाय सचालन के लिए नियन्त्रण के लिए निर्धारित प्रक्रियाओं के प्रशासन एवं समन्वय के कार्य में अन्यन्त महत्वपूर्ण भूमिका अदा करता हे ।

नियन्त्रक ही वह व्यक्ति है जो पूर्व निर्धारित प्रमापो से वास्तविक कार्य निष्पत्ति की तुलना करके उपक्रम की प्रगति का निरन्तर मूल्याकन करता हे ओर उसका वैज्ञानिक विश्लेषण प्रबन्ध संचालक या मुख्य वित्तीय प्रबन्धक को प्रेषित करता है जो उसे सचालक मण्डल के विचारार्थ एवं उचित निर्णयार्थ प्रस्तुत करता है ।

यही नही, समाष्टि-स्तर पर सम्भावित आर्थिक, सामाजिक एवं राजनीतिक परिवर्तनी के सन्दर्भ में वह माँग मूल्यो, आय-व्ययो एवं लाभ आदि के पूर्वानुमानो का विवरण तैयार करके आगमी बजट के निर्माण तथा दीर्घकालीन नियोजन की रूपरेखा के निर्माण में अपना योग प्रदान करता है ।

Essay # 5.

वित्तीय प्रबन्ध के कार्य (Functions of Financial Management):

A. वित्तीय नियोजन (Financial Planning):

इसके अन्तर्गन निम्नलिखित कार्यों का समावेश होता है:

(i) उद्देश्यों का निर्धारण,

(ii) नीतियों का निर्धारण,

(iii) कार्य-विधि का निर्धारण,

(iv) वित्तीय योजना का निर्माण

(a) पूँजीकरण अर्थात् व्यवसाय के लिए आवश्यक वित्त की मात्रा का पूर्वानुमान;

(b) पूँजी-ढांचे (Capital Structure) का निर्माण जिसके अन्तर्गत यह निश्चय करना होता है कि, पूँजी प्राप्ति के विभिन्न साधन कौन-कौन-से होगे तथा प्रत्येक साधन से कितनी मात्रा में एवं किस अनुपान में पूँजी उपलब्ध की जायेगी ?

(v) भविष्य में सम्भावित परिवर्तन के समायोजन के हेतु अग्रिम आयोजन (Advance Planning) की व्यवस्था ।

B. वित्त प्राप्ति की व्यवस्था (Procurement of Funds):

पूर्वानुमानिन पूँजीकरण एवं प्रस्तावित पूँजी-ढांचे के अनुसार विभिन्न स्रोतो से व्यवसाय संचालन के लिए अपेक्षित पूँजी संकलन से सम्बद्ध आवश्यक कार्यों को सम्पन्न करना ।

C. वित्तीय प्रशासन (Financial Administration):

इसके अन्तर्गन सम्मिलित कार्यों को निम्न प्रकार से उपविभाजित किया जा सकता है:

(a) वित्त कार्य का संगठन (Organisation of Finance Function):

वित्तीय विभाग एवं उप-विभागो का संगठन एवं कोषाध्यक्ष (Treasurer) एवं नियन्त्रक (Controller) के कार्यों, अधिकारों एवं टायित्वो का निर्धारण एवं समस्त लेखा-पुस्तको के उचित रख-रखाव की व्यवस्था ।

(b) सम्पत्तियों का प्रभावपूर्ण प्रबन्ध (Effective Assets Management):

स्थिर सम्पत्तियों (Fixed Assets) की खरीद से सम्बन्धित वित्तीय पहलुओ पर विचार-विमर्श एवं उचित परामर्श । चल सम्पत्तियों (Current Assets) की समयानुकृल पूर्ति की व्यवस्था करना, सम्पत्तियों के प्रबन्ध से सम्बद्ध नीतियों के निर्धारण में उच्च स्तर प्रबन्धको को सलाह देना, जैसे: स्थिर सम्पत्तियों के प्रबन्ध की नीति, विक्रय एवं वसूली नीति, विक्रय मूल्य निर्धारण, रोकड़ नीति (Cash Policy), इनवेण्ट्री प्रबन्ध नीति (Inventory Management Policy), कार्मिक प्रबन्ध नीति (Personnel Management Policy) के वित्तीय पहलुओ को निरूपित करना एवं उनके निर्धारण एवं क्रियान्वयन में सक्रिय सहयोग करना ।

(c) वित्तीय नियन्त्रण (Financial Control):

यह वित्तीय प्रशासन का एक प्रमुख आंग है । वस्तुत इसके बिना व्यावसायिक लक्ष्यों की पूर्ति करना सम्भव नही होता है । वित्तीय नियन्त्रण की आधुनिक विधियों के द्वारा ही वित्त विभाग व्यवसाय के सब विभागो द्वारा वित्तीय परिसीमाओ के अतिक्रमण को रोकने में सफल होता है । पूँजी बजट, रोकड़ बजट तथा लोचपूर्ण बजटिंग (Flexible Budgetiing) प्रणालियों के द्वारा वित्त विभाग इस कार्य को पूरा करता है ।

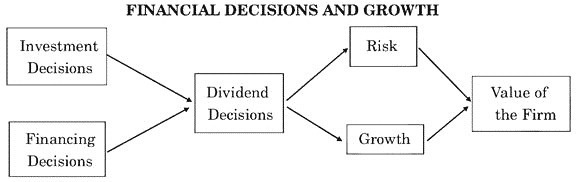

D. वित्तीय निर्णय (Financial Decisions):

निरन्तर बदलने हुए परिवेश में प्रत्येक व्यवसाय द्वारा वित्तीय निर्णय इस प्रकार से लिये जाने चाहिए कि जिससे व्यवसाय के मूल्य में निरन्तर वृद्धि होती रहे । यदि ऐसा नही होता है तो विकास करना तो दूर, फर्म के लिए अपना अस्तित्व बनाये रखना भी कठिन होगा ।

वित्तीय-निर्णय तीन प्रकार के होते है:

(i) विनियोग निर्णय (Investment Decisions);

(ii) वित्त-पूर्ति निर्णय (Financing Decisions);

(iii) लाभांश निर्णय (Dividend Decisions) |

ये तीनों प्रकार के निर्णय परस्पर एक-दूसरे को प्रभावित ही नही करते अपितू सब मिलकर फर्म के मूल्य को भी प्रभावित करने हे ।

(i) विनियोग निर्णय (Investment Decisions):

इनका सम्बन्ध कोषों के विनियोग से है । स्थिर सम्पत्तीयों में कोषों का विनियोग लम्बी अवधि के लिए होता है । अत: इनमें अनिश्चितता (Uncertainty) एवं जोखिम (Risk) की मात्रा अधिक होती हे । ऐसे निर्णयो को पूँजी-बजटिंग निर्णय (Capital Budgeting Decisions) भी कहा जाता है ।

ऐसे निर्णय कोषों के विनियोग से भावी वर्षो में प्राप्त होने वाले सम्भावित लाभो (Benefits) तथा निहित जोखिम (Risk) को ध्यान में रखकर ही किये जाने चाहिए । आवश्यकता इन दोनों में सन्तुलन बनाये रखने की होती है । आधुनिक विचारधारा के अनुसार, विनियोग निर्णय लेते समय पूँजी की लागत (Cost of Capital) का ध्यान रखना भी आवश्यक हाता है ।

चल सम्पत्तीयों में विनियोग के निर्णय लाभदायकता (Profitability), तरलता (Liquidity) तथा जोखिम (Risk) को प्रभावित करते है । चल सम्पत्तियों में आवश्यकता से अधिक कोषों का विनियोग तरलता एवं जोखिम की स्थिति में तो सुधार ला देगा किन्तु साथ ही लाभदायकता की मात्रा में कमी का कारण बनेगा ।

दूसरी और आवश्यकता सेँ कम विनियोग लाभदायकता की सीमा में तो वृद्धि कर देगा किन्तु जोखिम एवं तरलता की स्थिति को प्रतिकूल बना देगा । अत: इस प्रकार के निर्णयों को अन्तिम रूप देने समय इस बान का ध्यान रखना चाहिए कि तरलता, जोखिम एवं लाभदायकता इन तीनों में सन्तुलन बना रहे ।

(ii) वित्त-पूर्ति निर्णय (Financing Decisions):

कोषों के विनियोगो के बारे में निर्णय ले लेने के बाद यह प्रश्न उठता है कि आवश्यक कोषों की पूर्ति किस प्रकार एवं किन स्रोतों से की जाय । ऐसे निर्णयों का सम्बन्ध पूँजी-ढाँचे (Capital Structure) के निर्माण से है । इसके अन्तर्गत पूँजी के विभिन्न साधनो एवं उनसे प्राप्त कोषों के पारस्परिक अनुपान के बारे में निर्णय लिये जाने है ।

पूँजी अनेक स्रोतों से प्राप्त की जा सकती है, किन्तु मूल समस्या ऋण-पूँजी (Debt Capital) एवं इक्विटी-पूँजी (Equity Capital) में उचित अनुपान स्थापित करने की होती है । माना कि ऋण-पूँजी का अधिक उपयोग लाभदायकता की सीमा में वृद्धि कर देना है ।

(क्योंकि ऐसी स्थिति में कम्पनी अपनी कर-देयता (Tax-Liability) में कमी कर लेती है) किन्तु साथ ही यह भी सही है कि, क्षमना से अधिक ऋण-पूँजी का उपयोग जोखिम में वृद्धि करके लाभदायकता में कमी का कारण भी बनना है ।

अत: अनुकूलतम पूँजी-ढाँचा (Optimum Capital Structure) वह होगा जो कम्पनी के जोखिम (Risk) को न्यूनतम रखने हुए उसकी लाभदायकता (Profitability) को अधिकतम कर सके जिससे कि कम्पनी के इक्विटी अशो (Equity Shares) के बाजार मूल्यों में निरन्तर वृद्धि होती रहे ओर अशधारियों द्वारा कम्पनी के अशो में किये गये पूँजी विनियोग का मूल्य बढता रहे ।

(iii) लाभांश निर्णय (Dividend Decisions):

वित्तीय निर्णयों में लाभांश निर्णयों का स्थान भी अब अत्यन्त महत्वपूर्ण बन चुका है । इनके अन्तर्गत यह निर्णय करना होता है कि, व्यवसाय के खरे लाभो (Net Profits) का कितना भाग नकद लाभांश के रूप में अशधारियों को वितरित किया जाय तथा कितना भाग व्यवसाय में ही प्रतिधारित (Retain) किया जाय ।

मूल समस्या उचित भुगतान-अनुपात (Payout Ratio) बनाये रखते हुए एक सुदृढ़ लाभांश नीति (Stable Dividend Policy) को प्रतिपादित करने की है जिससे कि अशधारियों द्वारा कम्पनी के अशो में किये गये पूँजी विनियोग के बाजार मूल्य को अधिकतम किया जा सके ।

उपर्युक्त तीनो प्रकार के निर्णयों की दक्षता पर ही कम्पनी की भावी प्रगति तथा समृद्धि निर्भर होती है तथा ये तीनों प्रकार के निर्णय वित्तीय प्रबन्ध की परिधि में ही आते है जो इसके महत्व को बढ़ा देने हे ।

E. वार्षिक वित्तीय विवरणो का निर्माण एवं लाभ का निर्धारण (Preparation of Annual Financial Statements & Determination of Profit):

इसके अन्तर्गत तुलन-पत्र (Balance Sheet) एवं आय-विवरण (Income Statement) अथवा लाभ-हानि लेखा (Profit and Loss Account) आदि विवरणो का वैधानिक नियमों एवं प्रचलित व्यावसायिक चलन के अनुसार निर्माण तथा आवश्यक व्ययो, प्रावधानो, ब्याज एवं करो आदि के समायोजन के बाद शुद्ध लाभ की मात्रा का निर्धारण सम्मिलित होता है ।

F. वित्तीय निष्पत्ति का मूल्यांकन (Evaluation Financial Performance):

विगत वर्षों की प्रगति की तुलना में चालू वर्ष की कार्य-निष्पत्ति का समीक्षात्मक मूल्यांकन करना तथा इसके लिए वित्तीय विश्लेषण (Financial Analysis) की आधुनिक विधियों का उपयोग उपयोग, जैसे: अनुपात विश्लेषण, प्रवृत्ति विश्लेषण, कोष प्रवाह विश्लेषण, लागत-लाभ-मात्रा विश्लेषण विचरणांश विश्लेषण आदि करना चाहिए।

इसी प्रकार उस क्षेत्र में कार्यरत अन्य समान कम्पनियो की तुलना में प्रस्तुत कम्पनी की कार्य निष्पत्ति का मूल्याकन करना भी वित्तीय प्रबन्ध के दायरे में ही आता है ।

G. विकास एवं विस्तार के लिए अतिरिक्त पूँजी की व्यवस्था (Procurement of Additional Capital for Extension):

पूँजी की लागत (Cost of Capital), स्वामित्व, नियन्त्रण, जोखिम एवं आय पर पड़ने वाले प्रभावो के सन्दर्भ में अतिरिक्त विन-प्राप्ति के विभिन्न वैकल्पिक साधनो पर विचार-विमर्श करके उचित परामर्श देना । आवश्यकता पड़ने पर विकास विस्तार, एकीकरण एवं सविलयन की योजनाओ के वित्तीय पहलुओं की जाँच करना तथा तत्सम्बन्धित प्रासगिक कार्यों को सम्पन्न करना ।

H. विविध (Miscellaneous):

वित्तय प्रबन्ध के क्षेत्र में उपर्युक्त के अतिरिक्त और भी अनेक कार्य आते है, जैसे: प्रबन्धकों के लिए प्रतिवेनन (Reporting for Management) की उचित व्यवस्था, अल्पकालीन ऋणों की तथा अतिरिक्त धनसाशयो के अल्पकालीन विनियोग की उचित व्यवस्था, ताकि रोकड़ आगमो (Cash Inflows) एवं रोकड़ निर्गमो (Cash Outflows) में निरन्तर तालमेल रखा जा सके ।

सम्पत्तियों के बीमे, भविष्य निधि एवं अनुग्रह-राशियों के भुगतान आदि की व्यवस्था तथा समय पर विविध करो (Tax) के भुगतान की व्यवस्था आदि का दायित्व भी इस क्षेत्र को ही वहन करना होता है ।