Read this article in Hindi to learn about the three main determinants of dividend policy of a company. The determinants are:- 1. Growth-Oriented Dividend 2. Liberal Dividend Policy 3. Stable or Sound Dividend Policy.

Determinant # 1. विकास-परक लाभांश-नीति (Growth-Oriented Dividend):

इसमें संचालक लाभ के वितरण के विषय में फूँक-फूँक कर कदम रखते हैं । उनकी दृष्टि में कम्पनी की वित्तीय सुदृढ़ता एवं व्यवसाय की दशा सर्वोपरि होती है तथा सदस्यों की वर्तमान आशाएँ गौण स्थान रखती है । वे लाभ के अधिकांश भाग का व्यवसाय में ही पुनर्विनियोग करता चाहते हैं तथा सदस्यों को कम से कम लाभांश देते हैं । इसीलिए इसे कठोर नीति कहा जाता है । इसमें भुगतान अनुपात (Payout Ratio) या तो शून्य होता है अथवा बहुत कम होता है, जैसे 20 प्रतिशत अथवा इससे भी कम ।

एक विकासशील कम्पनी के लिए जिसे अपने सुधार एवं विस्तार के लिए अतिरिक्त पूँजी की आवश्यकता है, इस प्रकार की लाभांश-नीति अत्यन्त बुद्धिमतापूर्ण भी मानी जा सकती है, क्योंकि दीर्घकालीन दृष्टि से इससे अंशधारियों को ही लाभ होता है, किन्तु इसमें विशेष ध्यान इस बात का रखा जाना चाहिए कि, सदस्यों का धैर्य सीमा को पार न कर जाय ।

इस दशा में भुगतान-अनुपात (Payout Ratio) कम होगा किन्तु कवर (Cover) अधिक होगा । उदाहरण के लिए, यदि प्रति अंश आय 100 रुपये है और प्रति अंश लाभांश (DPS) 25 रुपये है तो भुगतान-अनुपात (DPS/EPS × 100) केवल 25% हुआ किन्तु ‘कवर’ (EPS/DPS) = 4 time हुआ ।

इसका आशय यह हुआ कि प्रति अंश आय (EPS) का एक-चौथाई भाग लाभांश के भुगतान में तथा शेष तीन-चौथाई भाग प्रतिधारित-आय (Retained Earnings) के रूप में है । इससे कम्पनी के इक्विटी अंशा के पुस्तक-मूल्य (Book Value) में वृद्धि होकर उनके बाजार-मूल्यों (Market Price) में भी वृद्धि की सम्भावनाएँ बढेगी । संचित कोषों में वृद्धि बोनस-अंशों के लिए मार्ग प्रशस्त करेगी ।

यहाँ यह उल्लेखनीय है कि कवर (Cover) अधिक होने के साथ-साथ कम्पनी का पिछला रिकॉर्ड एवं भावी सम्भावनाएँ भी उत्तम होनी चाहिए । तब ही कम्पनी की और उसके अंशधारियों को ऊँचे कवर अथवा अधिक प्रतिधारित आय का लाभ प्राप्त हो सकेगा ।

Determinant # 2. उदार लाभांश-नीति (Liberal Dividend Policy):

इसमें संचालक लाभ के अधिकांश भाग का वितरण सदस्यों को कर देते हैं । कम्पनी में लाभ का केवल उतना ही भाग रखा जाता है जो, अत्यन्त आवश्यक समझा जाता है । इसके अन्तर्गत भुगतान अनुपात (Payout Ratio) 80 प्रतिशत या इससे भी अधिक हो सकता है ।

इसके अन्तर्गत अंशधारियों के दीर्घकालीन हितों की उपेक्षा करते हुए उनकी वर्तमान अपेक्षाओं को अधिक महत्व दिया जाता है । प्रबन्धक खुले हाथों से लाभांश का वितरण करते है जो, सदस्यों के लिए यह ‘आँधी के आमो’ की भाँति होता है । स्पष्ट है कि ऐसी नीति न तो बुद्धिमत्तापूर्ण है ओर न दूरदर्शितापूर्ण है ।

हो सकता है कि, ऐसी लाभांश नीति के कारण कुछ समय के लिये कम्पनी के अंशों के बाजार-भावों में बढ़ोत्तरी हो जाय, जिससे कुछ निहित स्वार्थो को लाभ उठाने का अवसर मिल जाय किन्तु दिर्घकाल में ऐसी नीति कम्पनी का और उसके अंशधारियों का अहित ही करेगी ।

इससे यह भ्रम उत्पन्न होगा कि प्रबन्धकों के पास कम्पनी के विकास-विस्तार की कोई परियोजनाएँ नहीं हैं, अत: कम्पनी की भावी सम्भावनाएँ क्षीण है ।

Determinant # 3. सुस्थिर या सुदृढ़ लाभांश नीति (Stable or Sound Dividend Policy):

यह नीति दीर्घकालीन होती है तथा इसमें लम्बी अवधि तक कोई विशेष परिवर्तन नहीं किये जाते । इस नीति के अन्तर्गत कम्पनी की आवश्यकतओं एवं अंशधारियों के हितों को समान महत्व दिया जाता है । जितना लाभांश दिया जाता है, लगभग उतना ही लाभ का भाग व्यवसाय में पुनर्विनियोजिन भी किया जाता है ।

सम्पन्न वर्षों में भी लगभग उतना ही लाभांश दिया जाता है, जितना कि सामान्य अथवा प्रतिकूल वर्षों में । सम्पन्नता के वर्षों में पर्याप्त कोषों का निर्माण कर लिया जाता है, जिसका उपयोग कम लाभ के वर्षों में भी लाभांश की दर को बनाये रखने अथवा बोनस अंशों के रूप में लाभांश दिये जाने के लिए किया जा सकता है ।

अत: यह एक मध्यममार्गी नीति है । लाभांश के रूप में वितरित किये गये प्रत्येक रुपये के पीछे समान राशि का पुनर्विनियोग व्यवसाय में किया जाता है, ताकि कम आय वाले वर्षों में भी कम्पनी उचित लाभांश देकर अपनी ख्याति एवं साख को कायम रख सके ।

इस दृष्टि से यह नीति एक आदर्श नीति कही जा सकती है । स्थिर लाभांश-नीति का आशय यह नहीं है कि इसके अन्तर्गत लाभांशों की राशि एक ऐसी स्थिर राशि होती है, जिसमें कभी कोई परिवर्तन ही नहीं किया जाता है ।

वस्तुत: स्थिर लाभांश नीति (Stable Dividend Policy) के निम्न तीन स्वरूप हो सकते हैं:

(i) प्रति अंश स्थिर लाभांश (Stable Dividend Per Share),

(ii) स्थिर भुगतान-अनुपात (Stable Pay-Out Ratio), तथा

(iii) स्थिर लाभांश के साथ अतिरिक्त लाभांश (Stable Dividend Plus Extra Dividend).

(i) प्रति अंश स्थिर लाभांश (Stable Dividend Per Share):

इसके अन्तर्गत कम्पनी वर्ष-प्रति वर्ष अपनी आय में उतार-चढ़ाव होने के बावजूद प्रति अंश लाभांश के रूप में एक स्थिर धनराशि अंशधारियों को चुकाती है । इस स्थिर धनराशि में न अधिक आय वाले वर्षों में वृद्धि की जाती है, और न कम आय वाले वर्षों में कमी की जाती है ।

चूँकि आय में उतार-चढाव होते रहते हैं, अत: यह आवश्यक होता है कि कम्पनी द्वारा एक लाभांश समीकरण कोष (Dividend Equalisation Fund) की स्थापना की जाय, ताकि अधिक आय वाले वर्षों में इस कोष में प्रतिधारित आय का पर्याप्त भाग जमा होता रहे, जिसका उपयोग कम आय वाले वर्षों में अंशधारियों को प्रति अंश लाभांश की निर्धारित राशि का भुगतान करने में किया जा सके ।

इस कोष में जमा राशि को ऐसे अल्पकालीन निवेशों में लगाया जा सकता है, जिसे आवश्यकता पड़ने पर सरलता से तरलीकृत (Liquidate) किया जा सके ।

इसे एक उदाहरण के द्वारा और अधिक स्पष्ट किया जा सकता है:

Illustration 1:

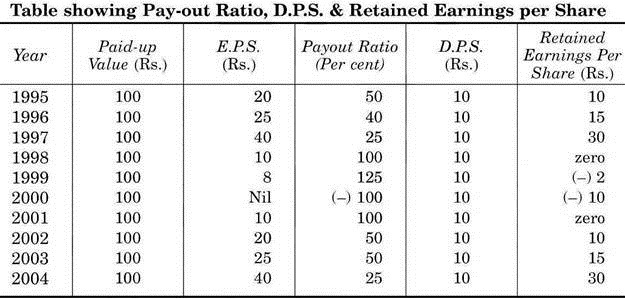

एक कम्पनी में 100 रुपये मूल्य के पूर्णत: चुकता अंश है । कम्पनी चुकता-मूल्य पर 10 प्रतिशत की दर से स्थिर लाभांश देने की नीति का अनुसरण करती है ।

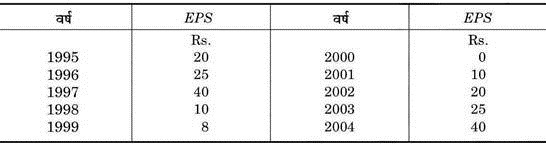

कम्पनी की प्रति अंश आय (EPS) पिछले दशक में प्रति वर्ष निम्नानुसार घटती-बढती रही है:

उपर्युक्त सूचना के आधार पर पिछले दशक के प्रति वर्ष के लिये निम्न की गणना कीजिये एवं रेखाचित्र द्वारा व्याख्या कीजिये:

(a) भुगतान अनुपात (Payout Ratio),

(b) प्रति अंश लाभांश (Dividend Per Share), तथा

(c) प्रति अंश प्रतिधारित आय (Retained Earnings Per Share) ।

Solution:

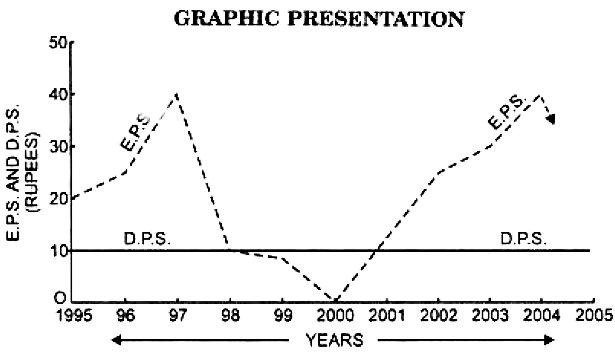

उपर्युक्त तालिका वर्ष 1998 से 2001 तक कम्पनी का अल्प लाभदायकता (Poor Profitability) दर्शाती है । इन वर्षों के दौरान कम्पनी की प्रतिधारित आय (Retained Earnings) या तो शून्य थी या ऋणात्मक, जब स्थिर लाभांश में कमी को रिजर्व अथवा लाभांश समीकरण कोष (Dividend Equalisation Fund) से पूरा किया गया ।

इससे यह भी ज्ञात होता है कि विभिन्न वर्षों में प्रति अंश आय (EPS) में उतार-चढ़ाव के कारण भुगतान अनुपात (Payout Ratio) को या तो बढाया गया या कम किया गया जिससे प्रति वर्ष प्रति, अंश लाभांश (DPS) को एक निर्धारित राशि पर स्थिर रखा जा सके । परिणामस्वरूप इन वर्षों में प्रति अंश, प्रतिधारित आय (Retained Earnings Per Share) में भी काफी उतार चढ़ाव देखा जा सकता है ।

(ii) स्थिर भुगतान-अनुपात (Stable Pay-Out Ratio):

इस नीति का परिपालन ऐसी कम्पनियाँ कर सकती है, जिनकी आय में वर्ष प्रति-वर्ष उतार-चढ़ाव तो होते हैं, किन्तु वे असामान्य न होकर सामान्य घट-बढ़ के रूप में होते हैं ।

इसके अन्तर्गत आय में घट-बढ़ के साथ-साथ प्रति अंश लाभांश की राशि में भी वर्ष-प्रति-वर्ष परिवर्तन होता रहता है, क्योंकि आय का एक निर्धारित अथवा स्थिर अनुपात लाभांश के रूप में चुकाया जाता है । दसरे शब्दो में यह कह सकते है कि इसमें भुगतान-अनुपात (Pay-out Ratio) स्थिर रहता है तथा आय के एक निश्चित अनुपात में लाभांश दिया जाता है ।

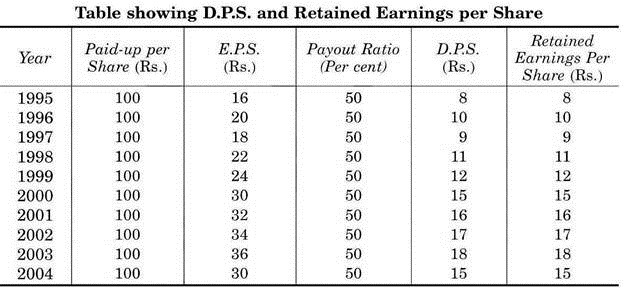

Illustration 2:

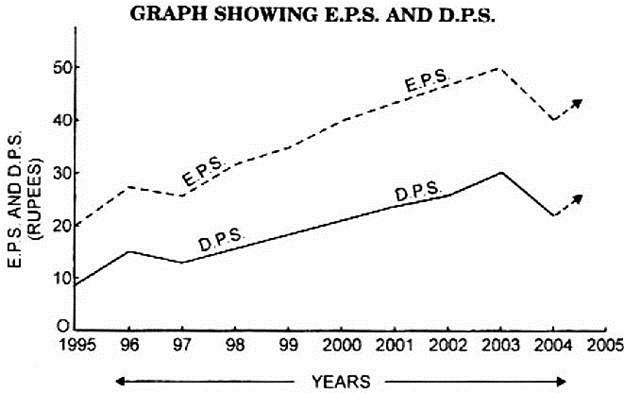

मान लीजिए कि कम्पनी में सौ-सौ रुपये सम-मूल्य के पूर्णत: चुकता अंश है । कम्पनी की प्रति अंश आय (EPS) सन् 1995 में 16 रूपये, 1996 में 20 रुपये, 1997 में 18 रुपये, 1998 में 22 रुपये, 1999 में 24 रुपये तथा 2000 में 30 रु, 2001 में 32 रु, 2002 में 34 रु, 2003 में 36 रु, तथा 2004 में 30 रु थी ।

कम्पनी प्रतिवर्ष आय का 50 प्रतिशत लाभांश के रूप में अपने अंशधारियों को चुकाती है तो, स्थिति निम्न प्रकार होगी:

Solution:

इस प्रकार इसमें प्रतिधारित-आय (Retained Earnings) एवं लाभांश दोनों को समान महत्व देकर एक ओर कम्पनी की आन्तरिक आवश्यकनाओं तथा दूसरी ओर अंशधारियों की अपेक्षाओं में सन्तुलन बनाये रखने का प्रयास किया जाता है ।

इस अग्र रेखाचित्र द्वारा भी प्रदर्शित किया जा सकता है:

उपर्युक्त नीति अधिक दूरदर्शतापूर्ण एवं सतर्कतापूर्ण कहीं जा सकती है । इसमें उपार्जित-आय तथा लाभांशो में निकट सम्बन्ध स्थापित हो जाता है, जिससे व्यवसाय में प्रतिधारित की जाने वाली आय एवं नकद चुकायी जाने वाली आय में स्वयमेव-समायोजन (Automatic Adjustment) होता रहता है ।

यदि किसी वर्ष उपार्जित लाभ नहीं होता है तो उस वर्ष ऐसी कम्पनियाँ लाभांश नहीं देती है (यद्यपि सफल कम्पनियों में ऐसा अवसर प्राय: नहीं आता है) |

(iii) स्थिर लाभांश के साथ अतिरिक्त लाभांश (Stable Dividend Plus Extra Dividend):

उपर्युक्त दोनों नीतियाँ ऐसी कम्पनियों अपनाती है, जिनकी आय या तो लगभग स्थिर रहती है अथवा जिनकी आय में असाधरण उतार-चढ़ाव नहीं होते हैं किन्तु ऐसी कम्पनियाँ भी जिनकी आय में अधिक उतार-चढ़ाव होते रहते हैं, स्थिर लाभांश नीति का एक तीसरा स्वरूप अपना सकती हैं ।

इसके अन्तर्गत प्रति अंश लाभांश के रूप में एक न्यूनतम लाभांश के साथ-साथ कुछ अतिरिक्त-लाभांश (Extra Dividend) भी अंशधारियों को दिया जाता है तथा कम आय वाले वर्षों में केवल न्यूनतम लाभांश ही उन्हें मिलता है ।

इसका सबसे बड़ा लाभ यह है कि अस्थिर आय वाली कम्पनियों भी इसे अपना सकती है । सम्पन्न वर्षों में अंशधारी अतिरिक्त-लाभांश को एक अस्थायी व्यवस्था के रूप में स्वीकार कर लेते हैं तथा कम आय वाले वर्षों में वे इसकी अपेक्षा न करते हुए न्यूनतम लाभांश लेकर ही सन्तुष्ट हो जाते हैं ।

ऐसी कम्पनियों के अंशों के बाजार मूल्यों में परिवर्तन अतिरिक्त-लाभांश (Extra Dividends) की मात्रा एवं निरन्तरता के साथ जुड़ जाते हैं ।