Read this article in Hindi to learn about the models used for evaluating the performance of portfolio.

पोर्टफोलियो प्रबन्धक पोर्टफोलियो का निष्पादन मूल्यांकन करता है तथा उसकी सफलता और असफलता का पता लगाता है । निष्पादन मूल्यांकन से पोर्टफोलियो की कमजोरियों का पता लगाकर उन्हें दूर किया जाता है । हालांकि इस विनियोग प्रक्रिया में अन्तिम कदम माना जाता है लेकिन पोर्टफोलियो मूल्यांकन निरन्तर किया जाना चाहिए ।

पोर्टफोलियो निष्पादन मूल्यांकन के बहुत से मॉडल हैं ।

इनका वर्णन निम्न प्रकार है:

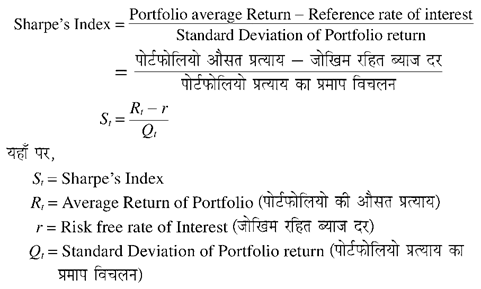

1. शार्प का निष्पादन मॉडल (Sharpe’s Performance Model):

यह मॉडल विभिन्न कोषों की निष्पादन श्रेणीयन के लिए इकहरा मूल्य (Single Value) उपलब्ध कराता है । शार्प इंडेक्स पोर्टफोलियो के जोखिम को मापने में सहायता करता है ।

इस मांडल के अनुसार जोखिम प्रीमियम पोर्टफोलियो की औसत प्रत्याय दर तथा जोखिम रहित प्रत्याय की दर का अन्तर है । ‘शार्प’ का इंडेक्स निम्न समीकरण द्वारा समझा जा सकता है ।

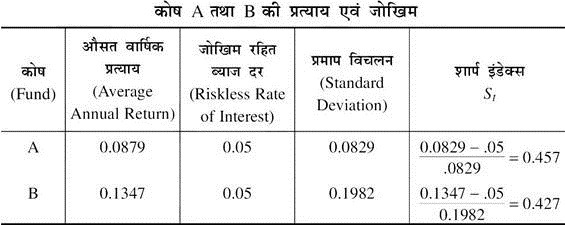

उदाहरण:

एक काल्पनिक कोष A तथा कोष B का विवरण निम्न प्रकार है:

उपर्युक्त तालिका से पता चलता है कि कोष ‘A’ ने अच्छा निष्पादन (Performance) दिया है, क्योंकि जिस फण्ड का Sharpe’s Index ऊँचा होगा उसी का निष्पादन अच्छा माना जाएगा, हालांकि पोर्टफोलियो ‘B’ की प्रत्याय दर (13.47%) ज्यादा है ।

2. ट्रेनर का निष्पादन मॉडल (Treyner’s Performance Model):

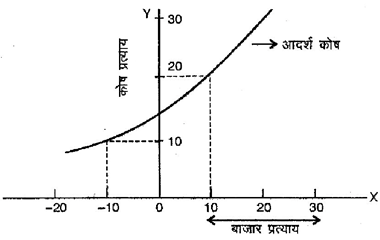

ट्रेनर (Treyner) के मॉडल को समझने के लिए निवेशक को अभिलक्षण रेखा (Characteristic Line) की अवधारणा स्पष्ट होनी चाहिए । अभिलक्षण रेखा प्रदत्त बाजार प्रत्याय एवं पोर्टफोलियो प्रत्याय के आपसी सम्बन्ध को परिभाषित करती है ।

पोर्टफोलियो के निष्पादन का मापन बाजार निष्पादन से तुलना करके किया जाता है । एक आदर्श फण्ड की प्रत्याय बाजार प्रत्याय दर की तुलना में तीव गति से बढती है तथा इसके विपरीत बाजार प्रत्याय दर की तुलना में धीरे-धीरे नीचे गिरती है ।

एक आदर्श फण्ड की प्रत्याय दर तथा बाजार की प्रत्याय दर के सम्बन्ध को निम्न आकृति द्वारा स्पष्ट किया जा सकता है:

उपर्युक्त आकृति में ‘OX’ पर बाजार प्रत्याय तथा ‘OY’ फण्ड प्रत्याय को दर्शाया गया है जब बाजार प्रत्याय दर बढती है तो फण्ड प्रत्याय दर बाजार प्रत्याय दर की तुलना में अधिक तीव्र गति से बढती है । दोनों में सम्बन्ध अभिलक्षण रेखा द्वारा दर्शाया गया है ।

निष्पादन Treyner’s को मॉडल की सहायता से निम्न समीकरण द्वारा मापा जा सकता है:

यहाँ पर,

Tn = Treyner’s Index

rn = Average return on portfolio ‘n’

r = Risk less rate of return

βn = Beta co-efficient of portfolio ‘n’

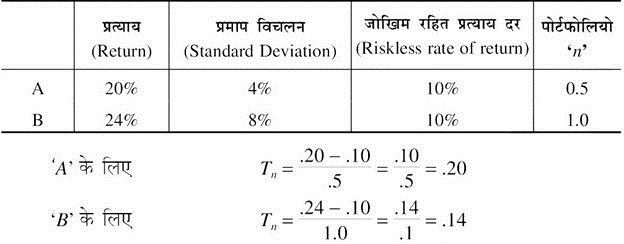

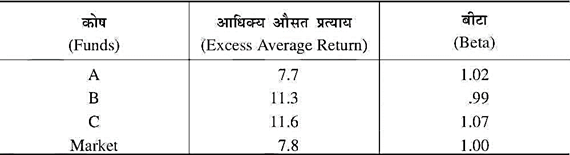

उदाहरण:

यहाँ पर फण्ड ‘A’ का निष्पादन ‘B’ की तुलना में अच्छा है क्योंकि निष्पादन इंडेक्स A > B.

3. जैनसैन का निष्पादन मॉडल (Jensen’s Performance Model):

इस मॉडल का विकास माईकल जैनसैन (Michael Jensen) ने किया था । यह शार्प एवं ट्रेनर मॉडल (Sharpe and Treyner) के समान है लेकिन यह मॉडल पूर्ण निष्पादन मापन मुहैया कराता है । इस मॉडल के अन्तर्गत एक प्रमाप निश्चित कर दिया जाता है और निष्पादन का मापन, निष्पादन की तुलना पूर्व निर्धारित प्रमाप से करके किया जाता है । प्रमाप का निर्धारण प्रबन्ध के द्वारा किया जाता है । इस मॉडल के अनुसार, उच्च प्रत्याय दर प्राप्ति प्रतिभूति कीमत की सफलतापूर्वक भविष्यवाणी पर निर्भर करती है ।

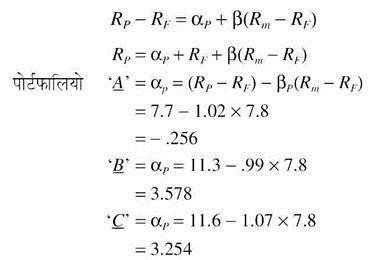

Michael Jensen द्वारा विकसित मूल मॉडल निम्न प्रकार है:

यहाँ पर,

Rp = Average return on portfolio (पोर्टफोलियो की औसत दर)

Rf = Risk free rate of interest (जोखिम रहित ब्याज दर)

α = The Intercept

β = A measure of systemic risk

Rm = Average market return

उदाहरण:

उपर्युक्त का अध्ययन करने के पश्चात यह स्पष्ट है कि पोर्टफोलियो ‘A’ का नकारात्मक मूल्य (—.256) है इसलिए इसे बेच देना चाहिए । शेष दो पोर्टफोलियो ‘B’ और ‘C’ को बनाए रखा जाना चाहिए ।